公的年金制度を分かりやすく解説!資産を上乗せする手段にはなにがある?

公的年金制度は、『予測することができない将来のリスクに対して、社会全体であらかじめ備え、生涯を通じた保障を実現するために必要なもの』と定義づけされていますが、「老後生活の長さ」は予測できる将来のリスクの一つといって差し支えないのではないでしょうか。

というのも、日本が世界一の高齢社会になって久しいですが、今後はさらに高齢化が進むといわれています。内閣府の令和3年版高齢社会白書によると、日本の総人口に占める65歳以上の高齢者の割合は2065年には38.4%に達し、2.6人に1人が65歳以上になると推計されています。日本人の平均寿命も男女ともに年々伸びており、老後が長くなれば、その分ゆとりをもって生活するうえで必要な資金は自ずと増えていきます。老後をどのように暮らしていくか、そのためにはどんな準備が必要なのかを少しでも早く考えておくことが大切になっていきます。

今回は、老後生活の資金のベースとなる公的年金制度がどういうものかを解説していきます。また、年金というと、老後の生活を支える「老齢年金」を思い浮かべる方が多いかもしれませんが、公的年金には「老齢年金」「遺族年金」「障害年金」の3種類があり、現役世代の生活にも密接に関わる場合もあります。これらについても、しっかりと解説していきます。

公的年金制度への理解が深まれば、公的年金でカバーできない部分を自助努力でどう補っていくかを考えることにもつながります。「将来年金はいくらもらえるのか」「個人年金で備える必要はあるのか」など不安に思っている方も多いため、是非最後までお読みいただき、ご参考にしていただければ幸いです。

目次

公的年金の仕組み

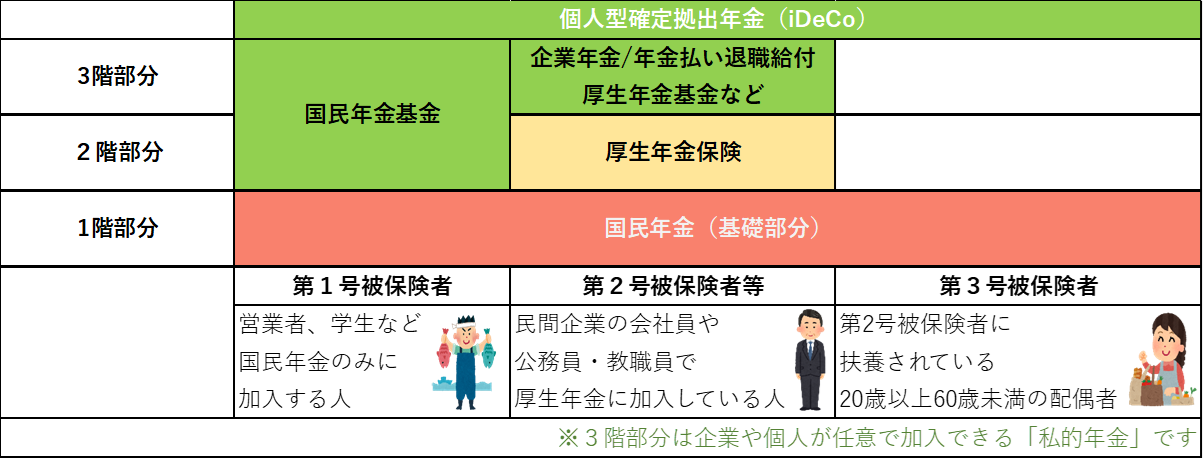

公的年金とは国が運営する年金制度です。いま働いている現役世代が支払った保険料を高齢者などの年金給付に充てるという「世代間扶養」という考え方を基本とした財政方式で運営されています(保険料収入以外にも、年金積立金や税金が年金給付に充てられています)。そして公的年金は「社会保険制度」のひとつです。そのため、年金の加入者は「被保険者」と呼ばれ、「第1号」「第2号」「第3号」の3種類に分類されます。

日本の公的年金制度は、「国民皆年金」という特徴を持っており、20歳以上60歳未満のすべての人が共通して加入する国民年金と、会社員が加入する厚生年金などによる、いわゆる「2階建て」と呼ばれる構造になっています。

また、第2号被保険者は働き方によって企業年金や厚生年金基金、年金払い退職給付(公務員のみ)を上乗せすることができ、すべての被保険者は私的年金という形で個人型確定拠出年金(iDeCo)といった上乗せが可能になります。

公的年金の給付方法は3種類

セカンドライフの生活費を支えるベースになるものが公的年金です。「第1号」「第2号」「第3号」職業を問わずすべての被保険者が『老齢・遺族・障害基礎年金』の受給資格がありますが、第2号被保険者(厚生年金加入者)には加えて『老齢・遺族・障害厚生年金』の受給資格もあります。詳しく見ていきましょう。

(1)老齢年金

老後の生活の支えとして、原則65歳から一生涯受け取ることができる年金です。老齢基礎年金は保険料を納めた期間や免除された期間に応じた年金額(保険料納付期間が20歳~60歳に達するまでの40年間で満額)を、老齢厚生年金は加入中の月給・賞与額に比例した年金額を受け取ることができます。老齢厚生年金は在職中、最長70歳に達するまで保険料を納付することがあります。ちなみに転職した場合の厚生年金の加入期間については、異なる勤め先分も合計して計算されるため、1つの会社に長く勤めた場合と変わりありません。

老齢年金の受給資格

老齢基礎年金(国民年金)を受給するためには、10年以上の受給資格期間(保険料を納付した期間などを合計した期間)が必要です。10年未満の場合は、任意加入や付加保険料納付により受給資格を満たすことができる場合もあります。

また、老齢基礎年金の受給資格(10年以上)があり、かつ厚生年金の加入期間が1カ月以上あると、老齢基礎年金に加えて老齢厚生年金を受け取れます。ただし、60歳代前半で老齢厚生年金を受け取るには、加入期間が1年以上必要です(※1961年4月1日以前生まれの男性、1966年4月1日以前生まれの女性が対象)。また、老齢厚生年金は配偶者や子どもがいる場合、条件を満たせば加給年金が加算されることがあります。

老齢年金の受給開始時期

先述した通り、老齢年金は原則65歳から受け取ることができます。そして老齢基礎・老齢厚生年金ともに、受給開始を早めたり(=繰上げ)、遅らせたり(=繰下げ)することができます。

繰上げに関しては、「繰り上げた月数×0.5%または0.4%」の割合で年金額が減額され、この減額率は一生涯続きます(変更や撤回はできません)。

繰下げに関しては、「繰り下げた月数×0.7%」が増額され、この増額率が一生涯続きます(変更や撤回はできません)。

繰上げ・繰下げともに様々な注意点があるので、検討する際には自身の置かれている環境(遺族・障害年金の受給有無など)とよく照らし合わせて慎重に選択することをおすすめします。例えば、①年金を繰り上げるとその後障害状態になっても障害年金が受け取れなかったり、②繰下げ→増額を選択しても、年金額に応じて介護保険料や税金なども増えるので、一概に手取り額が増えるとは限らなかったりします…。

(2)障害年金

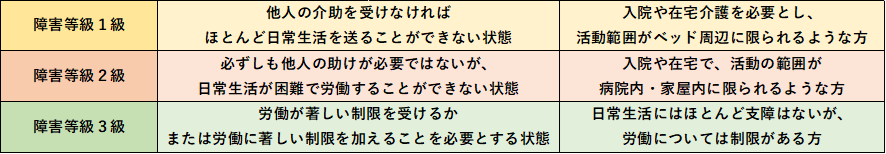

老後の生活の支えとして老齢年金についてお伝えしましたが、収入が得られなくなるリスクは加齢によるものだけではありません。現役世代であっても病気やケガなどで重度の障害を負い、仕事が続けられなくなることは十分に考えられます。障害年金はそのような際に支給され、受給要件となる障害状態や厚生年金の加入有無によって受け取れる年金額は異なります。

障害基礎年金は障害等級1級・2級となった被保険者が受け取ることができます。また厚生年金加入者は、障害基礎年金に加えて、障害等級3級の年金や、3級よりも軽い場合の一時手当金も受け取ることができます。障害の程度は、ほかにも聴覚機能、言語機能、さらには各種疾病による障害など、「国民年金・厚生年金保険障害認定基準」によって詳しく区分されています。障害年金の額は障害の程度によって異なり、重くなった場合は増額され、反対に軽くなった場合は減額、もしくは支給停止となります。

障害年金を受給するための要件

■障害基礎年金は以下すべての要件を満たしているときに支給されます。

・障害の原因となった病気・ケガの初診日が、①国民年金加入期間、② 20歳前または60歳以上65歳未満で年金制度に加入していない期間のいずれかに該当

・障害の状態が障害等級1級または2級に該当する

・被保険者期間のうち3分の2以上の納付済み期間があること

■障害厚生年金は、以下のすべての要件を満たしているときに支給されます。

・障害の原因となった病気・ケガの初診日が厚生年金保険の被保険者である間

・障害の状態が障害等級1級から3級に該当する

・被保険者期間のうち3分の2以上の納付済み期間があり、直近1年以内に未納がないこと

その他、障害基礎年金には婚姻していない子どもの加算(18歳到達年度の末日を経過していない子、ただし20歳未満で障害等級1級・2級の状態にある子どもを含む)があり、障害厚生年金には配偶者加給年金(障害等級1級・2級の障害厚生年金受給者に生計を維持されている年収850万円未満の配偶者が65歳になるまで)が加算されます。

(3)遺族年金

遺族年金は老齢年金や障害年金と違って、公的年金加入者(被保険者)本人に万一があったとき、残された家族の生計を助けるために給付される年金です。そのうち遺族厚生年金は高齢期の配偶者などが受け取れる場合も多く、老後の収入源の一つと言えます。

また生命保険の死亡保障を検討するうえでも、遺族年金からどれくらいのお金を受け取れるのかを把握しておくことは非常に重要です。

遺族年金の種類と受給要件

遺族年金にも遺族基礎年金と遺族厚生年金の2種類があります。どちらも被保険者に生計を維持されていた遺族に支給されるものです。「生計維持」が認められるためには、死亡当時の遺族の年収(前年分)が原則850万円(所得額で655万5千円)未満であることが必要です。

遺族基礎年金の受給要件は、①国民年金の被保険者が亡くなったとき、②老齢基礎年金受給中の方が亡くなったとき、③老齢基礎年金の受給資格が25年(300ヵ月)以上ある方が亡くなったときで、対象者は子ども(18歳到達年度の末日を経過していない子)のいる配偶者、もしくは子ども本人です。

対して遺族厚生年金の受給要件は、①厚生年金の被保険者が亡くなったとき、②老齢厚生年金を受給中の方が亡くなったとき、③老齢厚生年金の受給資格期間が25年以上ある方が亡くなったとき、④厚生年金の加入期間中に初診日がある傷病が原因で、初診日から5年以内に亡くなったとき、⑤障害年金1級または2級の受給資格者が亡くなったときで、子どもがいない配偶者でも受け取ることができます(もちろん子ども本人も受け取れます)。

それぞれを比較してみると、受給要件・対象者とも遺族厚生年金の方が給付範囲が広いといえます。

ただし遺族基礎年金には、子どもがいない場合の独自給付(増額)として、死亡一時金と寡婦年金があります。両方の受給要件を満たす場合には、どちらか一方の選択となります。

一方遺族厚生年金にも、一定の基準を満たした妻に対する救済措置として中高齢寡婦加算と経過的寡婦加算という制度があります。

これらは受給できる要件が細かく決められているので、いざその立場に置かれた際には自分がどこに当てはまるのか、しっかり制度を理解しておく必要があるでしょう。

老後の生活は公的年金制度があれば十分?

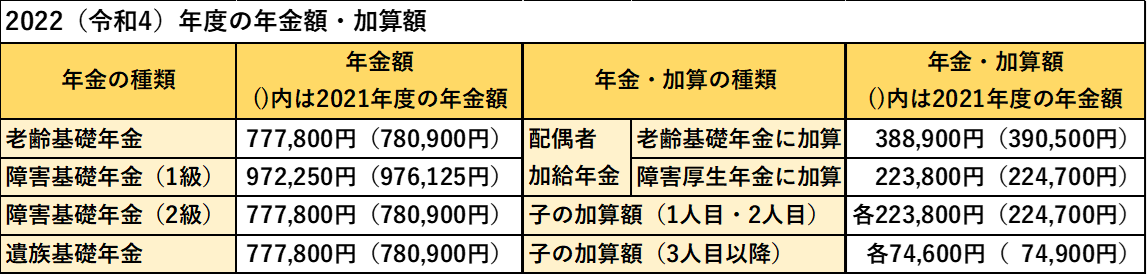

ここまで公的年金制度の3本柱である「老齢年金」「遺族年金」「障害年金」について詳しく解説してきましたが、実際にどのくらいの額を受け取れるのか確認してみましょう。

※公的年金の年金額は、物価や賃金の変動にあわせて年度ごとに見直されます。

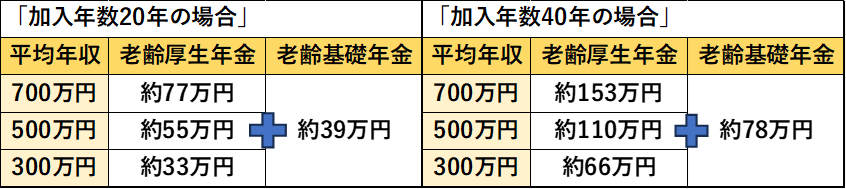

※厚生年金の平均年収は、平均標準報酬額(賞与を含めた平均年収÷12月)で計算しています。

※2022(令和4)年の年金額を参考に作成しています。

生命保険文化センターの「生活保障に関する調査」によると、夫婦2人でゆとりある老後生活を送るために必要な金額は、月額で平均37.9万円、単純計算で年額約455万円となっています。ちなみに「ゆとり資金」の使途は、旅行・レジャー、日常生活費の充実、趣味や教養などが想定されています。上図の「基礎年金+厚生年金(年収によって異なる)」額では、ゆとりある老後生活の目安資金には届きません。第2号被保険者の方は退職金も大きな収入となりますが、住宅ローン・持ち家のリフォームなどの「住宅関連資金」や、葬儀費用などの「整理資金」などの支出も想定して備えておかなければなりません。以上のことを考えると、公的年金とは別に自助努力での上乗せ額が必要になってくるでしょう。

上乗せ分の捻出手段は様々ありますが、老後資金の準備は早めに始めることが大切です。自助努力で準備できる手段としては貯蓄のほかに、計画的に備えることができる生命保険の活用があります。生命保険がカバーしている保障分野は、老後保障・死亡保障・医療保障などがあり、公的年金を補完する具体的な商品としては、「個人年金保険」「変額個人年金保険」「家族収入保険」などがあります。しかし、どんな保証を付加すればいいのか、どのくらいの金額で始めればいいのか分からないという方も多いと思います。そこで、生命保険のことを幅広い観点からアドバイスできる、IFAに相談するのはいかかでしょうか。

IFAとは

IFAはIndependent Financial Advisor”の略で、近年業界で注目を集める金融アドバイザーの業態の一種です。

大きな特徴は、既存の金融機関から独立した経営方針の下、中立的な立場で顧客の立場に立った金融アドバイスができる事業形態にあります。

豊富なサービスラインナップ

IFA法人は複数の証券会社や生命保険会社等と提携しているケースが多く、豊富な商品ラインナップから顧客に最適なものを提案できる強みがあります。

生命保険は医療費などに備えるだけでなく、老後の資産形成や子・孫に資産をつないでいくという資産運用の側面もあります。資産運用アドバイザーのプロであるIFAに相談することで、最適な保険選びができることでしょう。

さいごに

公的年金制度は老後を支えるだけでなく、現役世代に万一が起こった場合の生活保障にもなります。しかし、ゆとりある老後生活を送るためには、自助努力で備えておくことが非常に大切です。次回は具体的なケースを用いた保険活用法についてもご紹介したいと思います。生命保険での資産運用の相談をしたいとお考えでしたら「金融資産・生命保険」などをワンストップで相談できる強みがある私たちoutperformにご相談ください。

「生涯にわたる資産運用アドバイザー」として、あなたに最適なご提案をさせていただきます。

※本記事は2022(令和4)年5月時点で実施されている法令等に基づいて作成しています。

- 資産運用の相談先は銀行?証券会社?「IFA」という新たな選択肢について

- 債券投資の役割再考。株高の今だからこそ考えたい「クッション」としての価値

- 自社株評価を通じて相続対策を整理できました。

- 結婚を機に、将来に向けてしっかり準備することが出来ました。

- リバランス(資産の再配分)について

- 遅すぎることはない40代・50代からの資産形成。人生後半戦を豊かにする「守り」と「攻め」の戦略

- 保険は「安心を買うコスト」、投資は「資産を育てる種」。家計におけるバランスの黄金比

- 「長期・分散・積立」だけで大丈夫?市場変動に動じないためのメンタル管理術

- 銀行・証券会社・IFA。それぞれの「構造的な違い」と使い分けのポイント