資産運用は必要か?資産運用の種類から相談先まで解説

資産運用は必要か?

世界と同様に日本でもインフレが定着していることに加え、年々高齢化も進んでおり、お金の寿命を増やすためにも資産運用は必要不可欠であると考えます。

実際、2024年からはじまる「新しいNISA」など資産運用への関心は高まっており、そもそもそのきっかけとなったのは「老後2000万円問題」です。

2019年、金融庁の金融審議会「市場ワーキング・グループ」の報告書をきっかけに、老後標準的な生活を送るためには、公的年金以外に2000万円が必要となる、という話です。それ以降、これまで決して資産運用に積極的ではなかった日本でも、資産運用・投資への関心が一気に高まりました。

具体的なところでは、2022年4月から高校の授業で「資産形成」の視点にも触れられることになり、「将来に向けた資産形成」の必要性が高まりつつあります。

それでは、資産運用にはどんな種類や手段があるのか?

具体的には、①株式や債券、投資信託などの有価証券への投資を行う、②NISAやiDeCoを活用、③生命保険に加入、④不動産投資などが挙げられます。

本記事では、これまで説明したことに加え、資産運用をするにあたっての相談先と相談前の注意点も詳しくお伝えします。

最後までご覧いただけますと幸いです。

目次

そもそもなぜ資産運用する必要があるのか?

なぜ政府が後押しするほど「資産運用」をする必要があるのか、現在日本が置かれている状況を確認しましょう。

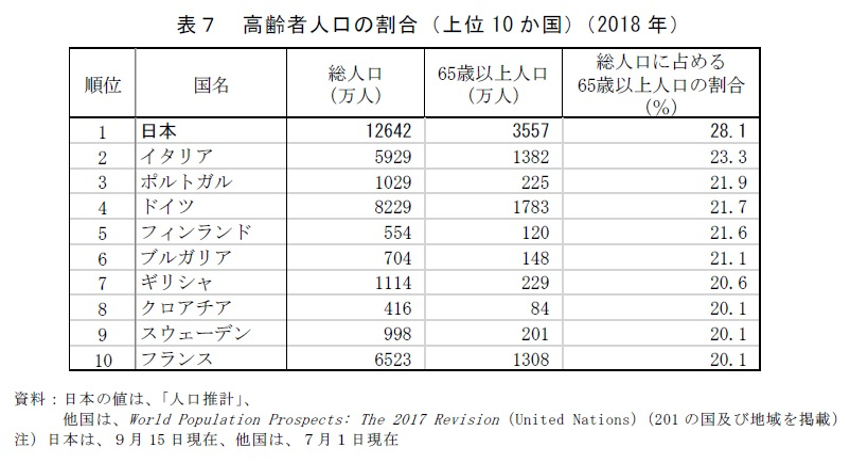

日本の高齢化

日本の総人口は、2019年10月1日現在、1億2,617万人。65歳以上人口は、3,589万人となり、総人口に占める割合(高齢化率)も28.4%となっています(出典:総務省)。諸外国と比較しても日本の高齢化率は群を抜いています。

働き手が豊富で年金に頼れる時代も終焉に近づき、将来十分な年金が受け取れるか不安を抱えている人が増えているのが現状です。

そのため、資産運用が必要だと考えている人が増えています。

日本の金利

過去、日本でも銀行に貯蓄しておけば資産形成が可能な時代もありました。

しかし下の図の通り、1994年以降、日本の金利は低位安定しており、銀行や郵便局に預けておいてもすずめの涙程度の利息しかつきません…(もちろん、安心安全な金庫としては優秀です)。

一方、米国をはじめ、諸外国では低金利時代からの脱却がはじまり、どんどん金利が上がる状況の中、日本だけは相変わらずゼロ金利政策の継続がなされています。

物価、ガス・電気代の値上がりなど、生活費の高騰もあり、せめてその分だけでも資産運用でまかないたいと考える人も増えています。

資産運用の相談をする前に予習を

資産運用の相談をする前に漠然とでも良いので、なぜ投資をはじめよう(続けよう)と考えたのか一度頭の整理をしましょう。

1. 資産運用をはじめる(続ける)目的

「資産運用をする」といっても、その目的は皆ばらばらです。

例えば、「老後2000万円問題を見て不安になった」「十分な資産はあるけれど、もっと贅沢な暮らしをしたい」「家族に資産を遺すためにはどうすれば良いか」など、具体的なイメージを持っているだけで、相談に行った際に戸惑うこともないでしょう。

2. 資産運用する前に現在の資産を把握

資産運用することが目的になり、一番大事な普段の生活に支障が出たら本末転倒です。

「投資に回すお金は余裕資金から」と言いますが、その通りで、まずはご自身の収入や資産、貯蓄がどれくらいあるのか把握しましょう。

その点から相談したいのであれば、最初にそのことも伝えると良いでしょう。

3. 資産運用にはどんな種類・手段があるのか

■株式

・トヨタやNTTなど、「値上がり益」や「配当金」を受け取るため直接会社へ投資する方法

・誰でも簡単にインターネットや新聞等で確認が可能

■投資信託

・国内に約6,000本程度存在。

ファンドマネージャーと呼ばれる投資のプロが国内外の株式や債券、その他資産へ投資を実行

・少額から購入可能で、「長期・積立・分散」に効果的

■債券

・国債・公社債等、国や会社へお金を貸すことで決まった金利をもらう方法

・米ドル建など、最近は外貨建が人気

■NISA

・2024年から大きく制度変更される予定で、運用益が非課税となる制度

株式や投資信託が投資対象となる

年間「成長投資枠240万円」+「つみたて枠120万円」

■iDeCo(個人型確定拠出年金)

・私的年金の制度のひとつ

自分で運用方法を選んで掛金を運用。掛金とその運用益との合計額を給付として受け取ることが可能

・掛金、運用益、そして給付を受け取るときに、税制上の優遇措置が講じられている

■生命保険

・万一の補償を備えつつ、資産運用効果も期待できる

・自分で投資商品を選んで運用するのではなく、全て保険会社が行うため、自分で考える必要がない

■不動産

・土地があれば、アパートを建てて貸すなど有効活用ができる

・自己資金を使わず借り入れをして物件の取得も可能

資産運用の相談先のメリット・デメリット

資産運用の相談先にも長所・短所があります。資産運用の相談先として代表的な4パータンをご紹介します。

資産運用の相談先①証券会社(担当者に直接相談する場合)

■メリット

・資産運用の専門家に相談ができる

・値上がりを狙う商品を中心に紹介してもらえる

■デメリット

・インターネットと違い、手数料が割高

・会社によって商品数やラインナップが少ない

・数年に一度転勤により担当者が変わる

資産運用の相談先②銀行や郵便局(担当者に直接相談する場合)

■メリット

・資産運用だけではなく融資や保険の相談もできる

・住宅ローン等、既に取引がある場合は相談がしやすい

■デメリット

・インターネットと違い、手数料が割高

・個別株式の取り扱いが無い

・数年に一度転勤により担当者が変わる

資産運用の相談先③保険会社(担当者に直接相談する場合)

■メリット

・万一に備えた、長期視点で保障・運用の相談が可能

・比較的少額から開始できる

・運用の見直しなど、自身の判断を下す場面が少ない

■デメリット

・世界のマーケット環境等について、証券会社と比較すると少し知識に見劣りする場合がある

・あくまで保障が前提のため、運用益は少し物足りないことがある

資産運用の相談先④IFA(独立系ファイナンシャルアドバイザー)

■メリット

・証券会社出身で経験豊富な資産運用の専門家に相談ができる

・転勤が無い場合が多く、一生涯資産運用の相談ができる

・複数社と提携していることが多く、証券、保険、不動産など幅広い運用商品を取り扱っている

■デメリット

・日本ではまだ馴染みのない業態のため、選ぶのが難しい

・企業規模は中小が中心

相談先を決定するにあたって

大切な資産運用の相談をする上で、私が考える大事なポイント3点お伝えします。

相談先の選び方①生涯の資産運用パートナーになってくれるか

ここまでご紹介したように、証券会社、銀行、保険会社、IFAのどこでも資産運用の相談は可能です。

ただし、先ほども触れたように、金融機関に転勤はつきものです。気に入った担当者に一生涯資産運用の相談をしたい!と考えても数年に一度転勤があり担当者の変更を伴います。

そして、また新しい担当者と関係の構築をすることになります。

その点、保険会社やIFAは転勤が無く、生涯の資産運用パートナーになれそうですね。

相談先の選び方②中立的な立場で最適な提案・アドバイスをくれるか

相談先が、本当にあなたのために相談に乗り、資産運用の提案・アドバイスをしているのかがとても大事です。

また、多くの金融機関の担当者は会社員です。ともすれば、自分の意向とは関係なく会社の意向に沿った商品を提案することは頻繁に起きます。

一方IFAは、既存の金融機関から独立した経営方針の下、中立的な立場で顧客の立場に立ったアドバイスができる事業形態です。

相談先の選び方③幅広い商品を扱っているかどうか

この点は特に重要です。証券会社や銀行では、取扱商品数が少ないことが多くあります。

管理の面から、そこまで商品数の拡充は難しく、おのずと提案される商品にも限りがあります。

保険会社については、一社専属や数社と提携しているかに関わらず、幅広いジャンルの商品ラインナップがあるか確認しましょう。

IFAについては、株式・投資信託・保険・不動産と複合的に資産運用の提案・アドバイスができる所も多いです。

一般的な相談の流れ

【STEP1】お問い合わせ

電話だけではなく、最近はHPから「お問い合わせフォーム」で簡単に予約が可能です。

【STEP2】相談

無料相談、有料相談とありますが、基本的に無料相談をしている所を探しましょう。

資産状況・運用状況・将来的な目標等のヒアリングがあります。

【STEP3】提案・契約

STEP2を踏まえた提案・説明を聞いた上で、ご契約手続きをします。

相談に行く前に改めて確認を

長い付き合いになる担当者と出会える可能性や、どんな話が聞けるのか楽しみだと思いますが、今一度大切な資産運用の相談の前におさらいをしましょう。

ポイント①改めて何のために資産運用をするのか確認

冒頭でもお話ししたように、「老後の充実した生活のために増やす」のか、「万一に備えて保障しながら運用益も目指す」のか、はたまた「資産は十分にあるが、お子さんやお孫さんに遺すために運用」するのか等、なぜ資産運用をしようと考えたか確認しましょう。

相談内容をしっかり伝えた上で提案を受けられれば、思い描いたものと違うものを勧められる可能性は低くなるでしょう。

加えて、あくまで資産運用(投資)にはリスクがあり、元本保証ではありません。万が一、多少は元本が棄損しても良いお金と、近い将来必要なお金(借入金等、使途確定金)と区別をし、運用に回せる資金の範囲を確認しておきましょう。

ポイント②しっかり納得がいくまで説明を聞く

実際に相談をすると、色々な資産運用の方法の提案・アドバイスがあるでしょう。

これまでの経験等によっては普段耳にしない言葉も多く、すぐには理解できないことも多いと思います。

それでも、分からないことがあればきちんと理解できるまで質問をし、しっかり納得した上で結論を出しましょう。

何度も聞いてもさっぱり理解できない…そんなこともあるかもしれません。

それほど複雑な商品への投資はしない、というのも大事な判断だと思います。

ポイント③当日に全て決断する必要はない

必ずしも当日に結論を急がなくても良いと思います。大切な資産の運用相談です。

様々な資産運用の提案を聞き、理解・納得もしたが、もう少し検討したいと考えることもあるでしょう。そうであれば、自身が本当に納得いくまで検討すべきです。

資産運用は長期間に渡り行うものです。もし、提案内容や接客態度など、「長期的な資産運用パートナー」にふさわしくないと感じることがあれば、改めてセカンドオピニオンを求めて違う会社に相談することも選択肢のひとつです。

資産運用において、「今日を逃したらチャンスはしばらくない」「今日が絶好のチャンス」ということはかなり稀です。

投資の基本は「長期・積立・分散」であり、じっくり考えて契約に臨みましょう。

まとめ

資産運用を行う上で、自分に合う相談先を選定することが一番重要です。

先ほど、大切な資産の運用を相談するには、下記の3点が大事だと述べました。

- 生涯の資産運用パートナーになってくれるか

- 中立的な立場で最適な提案・アドバイスをくれるか

- 幅広い商品を扱っているかどうか

ただ、信頼できる相談先を見つけたからと言って「あなたに全て任せる」ではいけません。投資はあくまで自己責任であり、資産運用の判断をするための生涯のパートナーを見つけましょう。

- 資産運用の相談先は銀行?証券会社?「IFA」という新たな選択肢について

- 債券投資の役割再考。株高の今だからこそ考えたい「クッション」としての価値

- 自社株評価を通じて相続対策を整理できました。

- 結婚を機に、将来に向けてしっかり準備することが出来ました。

- リバランス(資産の再配分)について

- 遅すぎることはない40代・50代からの資産形成。人生後半戦を豊かにする「守り」と「攻め」の戦略

- 保険は「安心を買うコスト」、投資は「資産を育てる種」。家計におけるバランスの黄金比

- 「長期・分散・積立」だけで大丈夫?市場変動に動じないためのメンタル管理術

- 銀行・証券会社・IFA。それぞれの「構造的な違い」と使い分けのポイント