短期的な運用成果に期待しすぎた投資信託の運用失敗事例

投資信託は、最近耳にする機会が多い金融商品のひとつではないでしょうか?2024年から新NISA(少額投資非課税制度)がスタートしたことで、テレビや雑誌、SNSで取り上げられる場面が増えたことが大きく影響しているかもしれません。資産運用の必要性が過去に類を見ない程のスピードで、これまで投資に関心のなかった現役世代や若年層の方にも広がっています。しかし投資初心者の中には、「運用成果はすぐにでも出てほしい」、「損するのは嫌だから利益が出たらすぐに売って利益を確定したい」と考える方も多いのではないでしょうか。しかし、ご自身の資産運用の目的が「老後の資産形成」である場合、投資信託は短期投資ではなく、長期投資に向いている商品です。

今回の記事では、短期投資と長期投資の違いや、投資信託がなぜ長期投資に向いているのか、短期的な利益を追求した結果失敗につながった実例も踏まえてご紹介していきます。

そして重要なことですが、「長期投資=絶対に負けない(損しない)投資方法」ということでは決してありません。一つの商品に絞って投資することで、長期にわたって損失が拡大していく可能性もあります。長期投資は、分散投資・積立投資と組み合わせることで、より負けない運用を目指せるため、そちらについても詳しくお伝えしていきます。ぜひ最後までお読みいただければ幸いです。

目次

短期投資と長期投資の違い

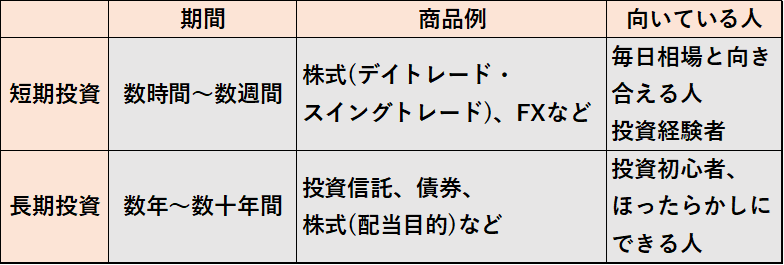

まず短期投資と長期投資の違いについて、それぞれ説明していきます。

短期投資について

短期間で利益を出すためには、安く買って高く売ることが鉄則です。この、売却したときに得られる利益のことを「キャピタルゲイン」といいます。そして利益を出し続けるためには、「安く買って高く売る」を繰り返す必要があります。そのため売買のタイミングを常にチェックすることが求められます。また外国株式やFX(為替取引)を売買するのであれば、日本だけでなく海外市場についても把握しておく必要があります。一方で、市場全体が下落基調であっても、個別銘柄の値動き次第では短期間で大きな利益を得る可能性もあるのが特徴です(その逆の、大損リスクももちろんありますが)。ちなみに、投資信託は長期保有することで利益をあげる仕組みのものが多いため、短期間で利益を上げることは難しく、一般的に短期投資には向かない商品と言われています。こちらについては後ほど詳しく説明していきます。

長期投資について

長期投資は先述した短期投資と違って、基本的には投資タイミングにそこまでこだわる必要はなく、「買ったら買いっぱなし」できる投資手法です。債券であれば満期まで定期的に利金を、株であれば配当金を、投資信託であれば分配金を得ることができます。このように継続して受け取れる収益のことを「インカムゲイン」といいます。長期投資は一度保有をしたならば、日々の値動きを常時気にする必要がないため、投資初心者や日々仕事や家事で忙しい方たちにとってはぴったりな商品と言えるでしょう。しかしインカムゲインを受け取っていても、商品そのものが値下がりしつ続けた結果、長期投資が失敗で終わってしまうこともあります。

お客様から相談された実例

以前勤めていた会社で担当したお客様(60歳代・女性)から、取引を始めていただく前に相談された実例をご紹介します。そのお客様は、他社でロボット関連銘柄中心の投資信託を保有されていました。当時、人工知能やファクトリーオートメーション(FA)などが話題の中心で、この投資信託も設定開始からすぐに値上がりしました。その担当者は、「こんなに利益が出ているので、すぐに利益を確定しましょう!」と保有から半年も経たないうちに売却を提案しました。そして次はその売却資金で似たテーマの投資信託の購入を勧め、その投資信託も少し利益が出たところで売却を迫ったそうです。お客様は投資信託を購入するたびに3%(税抜)の購入時手数料を払い、利益からは税金を引かれ、また新たな投資信託を買わされ、最終的に手元に残ったのは含み損を抱えた投資信託だったそうです。

不信感が募った状況で、当時新規開拓営業で定期的にお会いしていた私に、「今付き合っているところは信用できないから、あなたのところでなんとかしてほしい」と相談があり、商品の移管(証券会社間で商品を移動すること)をしていただきました。移管された投資信託は継続保有を提案し、その後長期にわたって分配金を年金プラスαとして受け取っていただけるようになりました。

今でこそ対面証券会社での投資信託の短期売買は厳しく規制されていますが、少し前までは、利益が出ていれば短期での売却を勧め、また新たな商品を買わせるという、手数料ほしさに自主規制が働いていない証券会社もありました。

投資信託が短期的に儲からないといわれるのはなぜ?

投資信託は、マーケットが急騰し予想外に短期間で利益が出る場合などを除き、基本的には投資を始めてすぐに利益を期待できる商品ではありません。その理由の一つに、購入時や保有期間中にかかるコストがあります。

先ほどの実例のように短期間のうちに売買を繰り返せば、そのたびにコストがかかってしまい、手元にはさほど利益は残らない…なんてことも往々にして起こります。

そのため、少し利益が出たからといって頻繫に売買を繰り返すことはおすすめできないのです。

長期投資で儲けるためにはどうすればよい?

ここまでのお話で、投資信託は長期投資に向いている商品だということはご理解いただけたかと思います。投資信託の魅力は、誰でも少ない金額から購入可能で、世界中の様々な資産に分散投資できるところにあります。しかし、ロボット関連など一つのテーマに絞った商品にのみ投資する場合、その商品の値動き次第で長期にわたって損失が拡大していく可能性もあります。長期投資で儲けるためには、分散投資・積立投資と組み合わせることが何よりも重要になってきます。

長期・分散・積立を意識した投資を!

「長期・分散・積立」は、運用するうえでのリスクを抑えるのに最も適した運用手法といわれています。ここでいうリスクという単語は、投資業界では「収益のブレ幅」のことを指します。金融庁も、安定的な資産形成のためには、「長期・分散・積立」投資が効果的であると公表しています。

それぞれ説明していきましょう。

【長期投資】

過去のデータから、運用期間が長ければ長いほど、福利の効果を得やすくなることが分かっています。投資信託においては、受け取る分配金を再投資することで投資元本が増え、福利効果で雪だるま式にリターンが増えていきます。

【分散投資】

1つの資産に集中投資するよりも、値動きの異なる複数の資産に分散して投資を行うことで、保有資産全体の収益のブレ幅=リスクを抑えることにつながります。

地域の分散=国内/海外・先進国/新興国、商品の分散=株式・債券・不動産等、通貨の分散=円・ドル・ユーロ等、分散方法は多岐に渡ります。

【積立投資】

まとまった金額一括で投資をするのではなく、「あらかじめ決まった金額」を「あらかじめ決まったタイミング」で続けて投資することをいいます。(例:毎月3万円を毎月4日に自動引き落とし)

積立投資をすると、価格が高いときは少なく、価格が安いときには多く買うことができるため、平均の購入価格を平準化することができます。これを、「ドルコスト平均法」といいます。目先の価格変動に一喜一憂することもなく、機械的に購入できる点にメリットがあります。積立投資は”時間の分散”となるので、分散投資の一つともいえるでしょう。

まとめ

投資の世界では、絶対に儲かるということはありません。そのため「長期投資=絶対に負けない(損しない)投資方法」ということでは決してありません。しかし、「長期・分散・積立投資」を実践することで、運用の成功確率を上げることができます。

この運用方法はNISAとも相性がよく、まとまった運用資金を用意できない現役世代の方でも気軽に始めることができますので、是非検討してみてください。

けれど、運用方法が分かっても数ある投資信託のうちどの商品を選べばいいかわからない…、コストを理解したうえで投資を始めたい…という方に、IFAという選択肢をご紹介します。

IFAとは

IFAはIndependent Financial Advisor”の略で、近年業界で注目を集める金融アドバイザーの業態の一種です。

大きな特徴は、既存の金融機関から独立した経営方針の下、中立的な立場で顧客の立場に立った金融アドバイスができる事業形態にあります。

顧客に寄り添った提案が可能

多くの証券会社や金融機関の営業マンは会社に所属しているため、目標やノルマがあり、更に会社の方針に従う必要があります。そのため、真に顧客のための営業活動ができないことが予想されます(実際そうだと思います)。

一方、大半のIFA法人は既存の金融機関と資本関係はなく、提携する証券会社や金融機関から販売要請やノルマを課されることがないため、顧客のメリットを最優先した提案が可能です。

豊富なサービスラインナップ

IFA法人は複数の証券会社や生命保険会社等と提携しているケースが多く、豊富な商品ラインナップから顧客に最適なものを提案できる強みがあります。

そして所属IFAは、マーケットだけでなく関連する様々な分野に興味関心を持ち、日々自己研鑽に励んでいます。

さいごに

老後に年金がもらえるか不安だから自助努力で資産形成していきたいと真剣に考えている現役世代の方も多いと思います。

もし運用でお困りのことがあれば、お客様に寄り添うことができる私たちoutperformに是非ご相談ください。

- 資産運用の相談先は銀行?証券会社?「IFA」という新たな選択肢について

- 債券投資の役割再考。株高の今だからこそ考えたい「クッション」としての価値

- 自社株評価を通じて相続対策を整理できました。

- 結婚を機に、将来に向けてしっかり準備することが出来ました。

- リバランス(資産の再配分)について

- 遅すぎることはない40代・50代からの資産形成。人生後半戦を豊かにする「守り」と「攻め」の戦略

- 保険は「安心を買うコスト」、投資は「資産を育てる種」。家計におけるバランスの黄金比

- 「長期・分散・積立」だけで大丈夫?市場変動に動じないためのメンタル管理術

- 銀行・証券会社・IFA。それぞれの「構造的な違い」と使い分けのポイント